Бесплатно.

Навсегда

Выпуск и обслуживание карты, без дополнительных условий

До 120 дней без процентов!

Совершайте покупки онлайн или в торговых точках и не платите % в течение 4 месяцев

Выпуск и обслуживание карты, без дополнительных условий

Бесплатно доставим вашу карту туда, куда вам удобно

Это 120 дней, в течение кото�рых вы пользуетесь деньгами банка, а он не просит за это никаких процентов

Это сумма обязательного пополнения карты каждый месяц, чтобы льготный период продолжал действовать, погашался долг, и не сформировалась просроченная задолженность

После встречи с курьером:

Ваша карта готова к использованию! Подробнее

Да, вы можете снимать наличные с кредитной карты в любых банкоматах по всей России, комиссия составит 6,9% + 590 ₽.

На снятую сумму сразу же начнут начисляться проценты. Однако при снятии наличных льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Вы можете указать в поле Владелец карты ваши имя и фамилию латиницей. Точность написания на латинице не имеет значения и не повлияет на проведение оплаты.

Вы можете проверить доступный остаток на карте в мобильном приложении или интернет-банке.

На главном экране на вашей карте будет отражена сумма, которую вы можете потратить.

Вы можете переводить до 30 000 000 ₽ на свой номер телефона и до 500 000 ₽ на другой номер телефона через Систему быстрых платежей (СБП).

Комиссия за перевод заёмных средств составит 6,9% + 590 ₽ за операцию.

В мобильном приложении вы можете сделать перевод 2 способами:

или

Для перевода в интернет-банке:

На сумму перевода сразу же начнут начисляться проценты. Однако при переводе льготный период 120 дней без процентов на покупки у вас продолжит действовать.

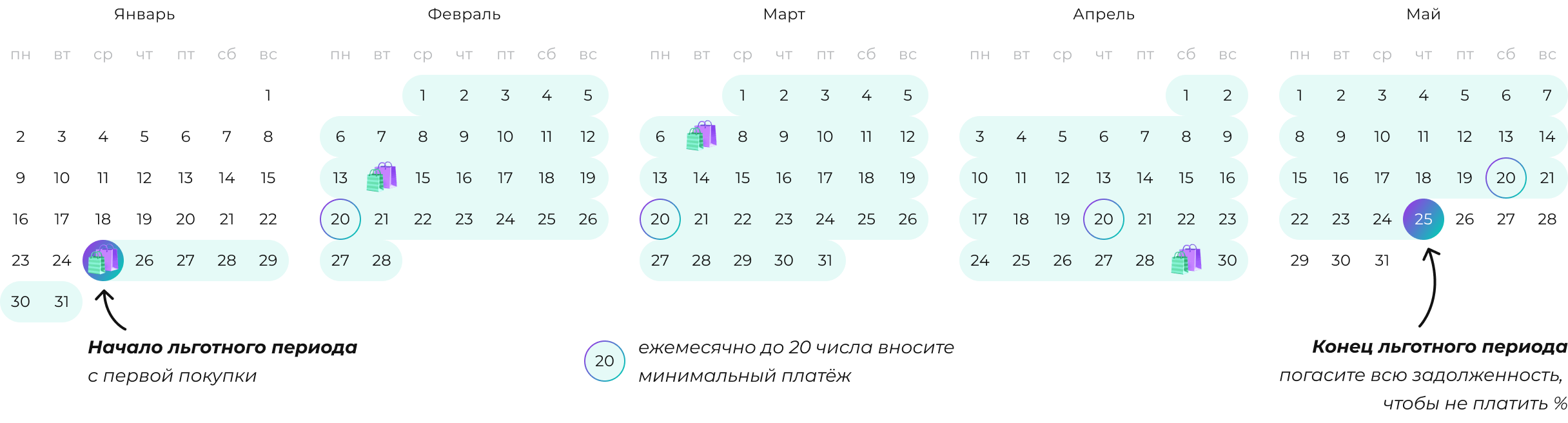

Льготный период — это 120 дней, в течение которых вы пользуетесь деньгами банка, а он не просит за это никаких процентов, если вы вернули потраченную сумму до его окончания.

Льготный период 120 дней начинается с совершения первой покупки. Для всех последующих покупок льготный период будет действовать до даты его окончания, которую вы можете посмотреть на главном экране под вашей картой в мобильном приложении или интернет-банке.

Вам необходимо обязательно вносить Минимальные платежи на карту в начале каждого месяца с 1 по 20 число, чтобы льготный период продолжал действовать, погашался долг и не сформировалась просроченная задолженность.

До даты окончания льготного периода вы можете внести Платёж для сохранения льготного периода, чтобы не платить проценты. Его размер вы можете узнать, нажав на количество дней до окончания льготного периода под вашей картой на главном экране в мобильном приложении или интернет-банке в разделе Полезная информация. Платёж для сохранения льготного периода не является обязательным.

Если льготный период подошёл к концу, а вы не успели внести Платёж для сохранения льготного периода и погасить задолженность полностью, то мы начислим проценты.

При полном погашении задолженности по кредитной карте новый льготный период 120 дней начнётся со следующей покупки.

Снятия наличных и переводы не входят в льготный период, на эти операции сразу начисляются проценты. При снятии наличных и совершении переводов льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Минимальный платёж — это сумма обязательного пополнения карты каждый месяц с 1 по 20 число, чтобы льготный период продолжал действовать, погашался долг и не сформировалась просроченная задолженность.

Размер минимального платежа вы можете посмотреть на главном экране под вашей картой в мобильном приложении или интернет-банке в разделе Полезная информация.

Платёж для сохранения льготного периода — это сумма, которую вы можете внести до даты окончания льготного периода, чтобы не платить проценты за пользование деньгами. Платёж для сохранения льготного периода не является обязательным.

Его размер вы можете узнать, нажав на количество дней до окончания льготного периода под вашей картой на главном экране в мобильном приложении или интернет-банке в разделе Полезная информация.

Если льготный период подошёл к концу, а вы не успели внести платёж для сохранения льготного периода и погасить задолженность полностью, то мы начислим проценты.

Свою Кредитку может оформить любой Гражданин РФ в возрасте от 18 до 70 лет. Для подачи заявки потребуется только паспорт.

На снятую сумму сразу же начнут начисляться проценты. Однако при снятии наличных льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Мы привезём вам карту в удобное место и время. Доставка бесплатная.

После встречи с курьером:

Ваша карта готова к использованию! Подробнее

У вас может быть только одна кредитная карта Своего банка, вторую кредитную карту оформить не получится.

На текущий момент такая возможность не предусмотрена, но мы уже работаем над этим. Мы оповестим вас при появлении такой возможности.

На текущий момент такая возможность не предусмотрена, но мы уже работаем над этим. Мы оповестим вас при появлении такой возможности.

Вы можете закрыть или заблокировать карту навсегда в мобильном приложении или интернет-банке, после чего оформить новую карту с доставкой заново.

Да, вы можете снимать наличные с кредитной карты в любых банкоматах по всей России, комиссия составит 6,9% + 590 ₽.

На снятую сумму сразу же начнут начисляться проценты. Однако при снятии наличных льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Вы можете переводить до 30 000 000 ₽ на свой номер телефона и до 500 000 ₽ на другой номер телефона через Систему быстрых платежей (СБП).

Комиссия для перевод заёмных средств составит 6,9% + 590 ₽ за операцию.

В мобильном приложении вы можете сделать перевод 2 способами:

или

Для перевода в интернет-банке:

На сумму перевода сразу же начнут начисляться проценты. Однако при переводе льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Да, для этого просто откройте приложение стороннего банка, выберите Пополнить → С карты другого банка, введите номер Своей Кредитки и сумму перевода, далее подтвердите перевод.

За перевод взимается комиссия в размере 6,9% + 590 ₽. На сумму перевода сразу же начнут начисляться проценты. Однако при переводе льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Вы можете проверить доступный остаток на карте в мобильном приложении или интернет-банке.

На главном экране на вашей карте будет отражена сумма, которую вы можете потратить.

Вы можете проверить размер задолженности по кредитной карте в мобильном приложении или интернет-банке.

На главном экране под вашей картой находятся 2 виджета:

Вам необходимо нажать на первый виджет с минимальным платежом, внутри которого отразится информация об общей задолженности по кредитной карте.

Льготный период — это 120 дней, в течение которых вы пользуетесь деньгами банка, а он не просит за это никаких процентов, если вы вернули потраченную сумму до его окончания.

Льготный период начинается с совершения первой покупки. Для всех последующих покупок льготный период будет действовать до даты его окончания, которую вы можете посмотреть на главном экране под вашей картой в мобильном приложении или интернет-банке в разделе Полезная информация.

Если льготный период подошёл к концу, а вы не успели внести платёж для сохранения льготного периода и погасить задолженность полностью, то мы начислим проценты.

При полном погашении задолженности по кредитной карте новый льготный период 120 дней начнётся со следующей покупки.

Снятия наличных и переводы не входят в льготный период, на эти операции сразу начисляются проценты. При снятии наличных и совершении переводов льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Льготный период 120 дней начинается с совершения первой покупки. Для всех последующих покупок льготный период будет действовать до даты его окончания, которую вы можете посмотреть на главном экране под вашей картой в мобильном приложении или интернет-банке в разделе Полезная информация.

Вам необходимо обязательно вносить Минимальные платежи на карту в начале каждого месяца с 1 по 20 число, чтобы льготный период продолжал действовать, погашался долг и не сформировалась просроченная задолженность.

До даты окончания льготного периода вы можете внести Платёж для сохранения льготного периода, чтобы не платить проценты. Платёж для сохранения льготного периода не является обязательным. Его размер вы можете узнать, нажав на количество дней до окончания льготного периода под вашей картой на главном экране в мобильном приложении или интернет-банке в разделе Полезная информация.

Если льготный период подошёл к концу, а вы не успели внести Платёж для сохранения льготного периода и погасить задолженность полностью, то мы начислим проценты.

При полном погашении задолженности по кредитной карте новый льготный период 120 дней начнётся со следующей покупки.

Снятия наличных и переводы не входят в льготный период, на эти операции сразу начисляются проценты. При снятии наличных и совершении переводов льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Платёж для сохранения льготного периода — это сумма, которую вы можете внести до даты окончания льготного периода, чтобы не платить проценты за пользование деньгами. Платёж для сохранения льготного периода не является обязательным.

Его размер вы можете узнать, нажав на количество дней до окончания льготного периода под вашей картой на главном экране в мобильном приложении или интернет-банке в разделе Полезная информация.

Если льготный период подошёл к концу, а вы не успели внести платёж для сохранения льготного периода и погасить задолженность полностью, то мы начислим проценты.

Нет, Платёж для сохранения льготного периода не является обязательным. Вам необходимо вносить только Минимальные платежи.

После окончания действия Льготного периода и при наличии задолженности по кредитной карте, вам будут начислены проценты за пользование средствами банка.

Минимальный платёж — это сумма обязательного пополнения карты каждый месяц с 1 по 20 число, чтобы льготный период продолжал действовать, погашался долг и не сформировалась просроченная задолженность.

Размер минимального платежа вы можете посмотреть на главном экране под вашей картой в мобильном приложении или интернет-банке в разделе Полезная информация.

Да, Минимальный платёж обязателен для внесения на кредитную карту каждый месяц с 1 по 20 число, чтобы льготный период продолжал действовать, погашался долг и не сформировалась просроченная задолженность.

При этом вы можете вносить суммы больше Минимального платежа.

Проценты начисляются в нескольких случаях:

Вы совершили операции, не входящие в льготный период — сняли наличные или совершили перевод. При снятии наличных и совершении переводов льготный период 120 дней без процентов на покупки у вас продолжит действовать.

Вы пропустили внесение Платежа для сохранения льготного периода, а именно не погасили всю задолженность по кредитной карте до окончания льготного периода.

Вы пропустили внесение обязательного Минимального платежа. В этом случае льготный период 120 дней прекращает действовать, а также возникает просроченная задолженность. По совершённым покупкам будут начислены проценты, а на просроченный платёж — неустойка.

Каждый месяц вам необходимо вносить Минимальный платёж, который включает погашение части задолженности по кредитной карте.

Чтобы погасить задолженность быстрее, вы можете вносить сумму больше минимального платежа.

Найти Калькулятор погашений вы можете в мобильном приложении или интернет-банке. На главном экране под вашей картой находятся 2 виджета: первый покажет сумму и дату для внесения Минимального платежа, второй подскажет сколько дней осталось до окончания Льготного периода. Вам необходимо нажать на первый виджет с Минимальным платежом, внутри которого вы найдёте иконку с Калькулятором погашений.

Вы можете пополнить карту любым удобным для вас способом:

⤵️ Переводом с дебетовой карты Своего Банка в мобильном приложении или интернет‑банке:

Бесплатно, без ограничений

или

📲 Переводом по номеру телефона через СБП (Систему Быстрых Платежей) с карты другого банка

Сторонний банк может взимать комиссию за переводы свыше 100 000 рублей в месяц в соответствии с его тарифами, обратите на это внимание.

💳 Переводом по номеру карты с карты другого банка

Сторонний банк может взимать комиссию за такие переводы в соответствии с его тарифами, обратите на это внимание.

💸 Наличными в любых банкоматах

Бесплатно до 1 000 000 рублей в банкоматах Сбера, Тинькофф, Альфа-Банка, ВТБ и других банков, поддерживающих функцию внесения наличных.

📋 Переводом по реквизитам

Сторонние банки могут брать комиссию за такие переводы в соответствии с тарифами, обратите на это внимание.

Реквизиты для пополнения счёта вы можете скопировать или отправить в нашем мобильном приложении или в интернет-банке, нажав Настройки → Реквизиты счёта.

Переводом с дебетовой карты Своего Банка в мобильном приложении или интернет‑банке:

Бесплатно, без ограничений

или

📲 Переводом по номеру телефона через СБП (Систему Быстрых Платежей) с карты другого банка

Сторонний банк может взимать комиссию за переводы свыше 30 000 000 рублей в месяц в соответствии с его тарифами, обратите на это внимание.

💳 Переводом по номеру карты с карты другого банка

Сторонний банк может взимать комиссию за такие переводы в соответствии с его тарифами, обратите на это внимание.

📋 Переводом по реквизитам

Карту можно пополнить по реквизитам со счёта другого банка.

Сторонние банки могут брать комиссию за такие переводы в соответствии с тарифами, обратите на это внимание.

Реквизиты для пополнения счёта вы можете скопировать или отправить в нашем мобильном приложении или в интернет-банке, нажав Настройки → Реквизиты счёта

Бесплатно до 1 000 000 рублей в банкоматах Сбера, Тинькофф, Альфа-Банка, ВТБ и других банков, поддерживающих функцию внесения наличных.

Mir Pay можно подключить на смартфоне Android 7.0 и выше с поддержкой NFC.

Вы можете подключить или отключить СМС‑уведомления в мобильном приложении или интернет-банке:

СМС‑уведомления по Своей Кредитке бесплатны первые два месяца — месяц оформления карты и следующий за ним, далее возьмём 149 ₽ в месяц.

Поменяйте ПИН-код в несколько кликов в моби�льном приложении или интернет-банке:

В первый раз вы устанавливаете ПИН-код при активации карты, нажав в разделе Мой банк на баннер Активируйте Свою Кредитку.

В последующем вы можете в любой момент сменить ПИН-код или восстановить его в мобильном приложении или интернет-банке:

Вы можете заморозить карту на время с возможностью последующей разблокировки или заблокировать её навсегда при утере или краже по номеру 8 800 101-03-03, в мобильном приложении или интернет-банке:

Для заморозки карты с возможностью последующей разблокировки:

Для блокировки карты навсегда:

На текущий момент такая возможность не предусмотрена, но мы уже работаем над этим. Мы оповестим вас при появлении такой возможности.

Вы можете закрыть или полностью заблокировать карту навсегда в мобильном приложении или интернет-банке, после чего оформить новую карту с доставкой заново.

Вы можете закрыть карту и счёт в мобильном приложении или интернет-банке:

Карту заблокируем навсегда сразу, а счёт закроем в течение 45 дней по правилам платёжной системы.

Если вы не уверены, что банковскую карту украли, и вам нужно время для её поиска, вы можете заморозить карту на время с возможностью последующей разблокировки по номеру 8 800 101-03-03, в мобильном приложении или интернет-банке:

Если вы потеряли карту, или она была у вас украдена, вам необходимо незамедлительно заблокировать карту по номеру 8 800 101-03-03, в мобильном приложении или интернет-банке:

При совершении подозрительных операций по вашей карте вам необходимо незамедлительно заморозить карту на время с возможностью последующей разблокировки или заблокировать её навсегда при утере, краже по номеру 8 800 101-03-03, в мобильном приложении или интернет-банке:

Для заморозки карты с возможностью последующей разблокировки:

Вы можете разблокировать карту в любой момент аналогичным способом, выбрав Разморозить в разделе Настройки.

После заморозки карты обратитесь в чат или контактный центр банка по номеру 8 800 101-03-03 по вопросу совершённых операций.

Для блокировки карты навсегда:

Вы можете заказать новую карту в мобильном приложении, интернет-банке или на сайте банка.

После блокировки карты обратитесь в чат или контактный центр банка по номеру 8 800 101-03-03 по вопросу совершённых операций.

Никому, в том числе сотрудникам банка, НЕ разглашайте:

Стоимость услуги «Защита от мошеннических операций» от компании Ренессанс Страхование составляет 1,99% от суммы кредитного лимита в месяц.

Стоимость программы «Электронный доктор» от компании Call4life — 500 ₽ в месяц.

Если в текущем месяце вы использовали кредитные средства по карте, то вам будет выставлена плата за услугу страхования «Защита от мошеннических операций» и плата за программу «Электронный доктор», которые включаются в следующий Минимальный платёж.

После каждой оплаты договор страхования продляется на 1 месяц.

Нет, в этом случае договор на следующий месяц заключаться не будет, а оплата за страхование не списывается.

Вы можете отключить страхование в любой момент в мобильном приложении или интернет-банке. Однако в этом случае вы остаётесь без защиты, которая возместит вам расходы при наступлении негативного события.

С более подробной информацией о тарифах вы можете ознакомиться в документе «Тарифы Своя Кредитка»

Создаём продукты, которыми хотели бы пользоваться сами. Мы строим современный digital банк и развиваемся вместе с вами, учитывая обратную связь от каждого клиента

Мы за технологичный подход. Все наши продукты можно оформить онлайн и управлять ими через удобное мобильное приложение или интернет-банк

Свой Банк появился на базе ГазНефтьБанка, который успешно работает на рынке с 1995 года. Мы добавили современные технологии и дали проекту новое имя

Минимум бюрократии, гибкий подход в вопросах кредитования, быстрая поддержка без роботов

Бесплатно доставляем продукты в более чем 50 регионов России